Физкультура и спорт : Дипломная работа: Страхование и риски в туризме

Дипломная работа: Страхование и риски в туризме

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

"РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ТУРИЗМА И СЕРВИСА"

ФГОУВПО "РГУТиС"

КАФЕДРА "ФИНАНСЫ"

ДИПЛОМНАЯ РАБОТА

на тему: "Страхование и риски в туризме"

Заведующий кафедрой

Руководитель проекта

Дипломник

Москва 2009 г.

Содержание

Введение

Глава 1. Сущность страхования, его формы и роль

1.1 Экономическая сущность страхования

1.2 Основные этапы развития страхования в России

1.3 Страхование в дооктябрьской России

1.4 Страховое дело в Советской России

1.5 Правовые основы страхования

Глава 2. Риски в туризме

2.1 Классификация рисков в туризме

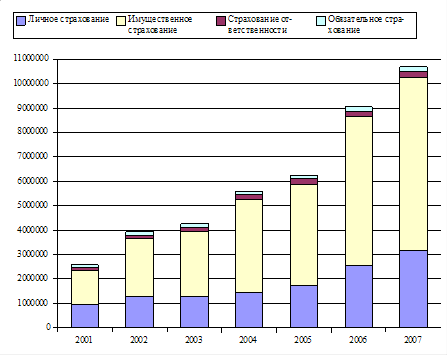

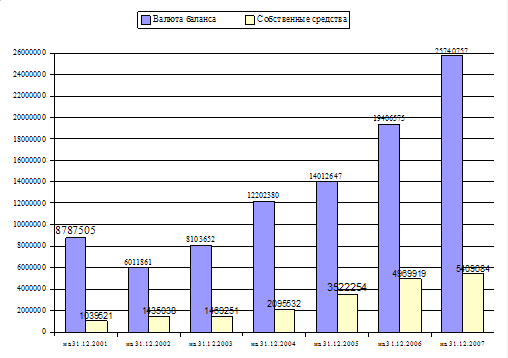

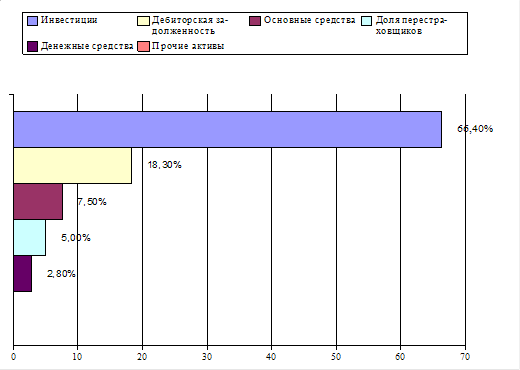

2.2 Анализ объема страхования рисков в туризме и его

структуры в 2006 - 2008 гг. на примере страховой компании "РОСНО"

2.3 Современные проблемы и перспективы развития страхования

рисков в туризме (на примере ОАО "РОСНО")

Глава 3. Организация страхования

рисков в туризме

3.1 Организация медицинского страхования туристов

3.2 Страхование туристов от несчастного случая

3.3 Страхование гражданской ответственности в туризме

3.4 Страхование риска отмены поездки

Заключение

Список использованной литературы

Рассмотрение

вопросов страхования, в том числе для отдельных видов хозяйственной деятельности,

приобретает особую важность в последнее время в связи с тем, что страхование в

России находится в стадии своего развития. Более чем десятилетняя история

современного страхового рынка показала, что пока это рынок предложения

страховых услуг, в то время как одним из показателей развитого страхового рынка

является наличие, с одной стороны, предложения, или достаточного количества

страховых компаний, предлагающих страховые услуги, с другой стороны, спроса на

страховые услуги со стороны потребителей. Страховая культура и

платежеспособность населения пока находится на низком уровне, государство

заинтересовано лишь в некоторых страховых продуктах, и в целом экономическая

ситуация не способствует росту доверия к такому способу защиты. Страхование в

стране не имеет четкого, до конца отработанного механизма реализации. Одновременно

с этим развитие рыночных отношений, концентрация финансовых ресурсов,

расширение внешнеэкономических связей требует адекватного развития отношений и

в области страхования. Следовательно, страхование следует рассматривать не

просто как финансовую услугу для физических и юридических лиц, и не только с

позиции участников рыночных отношений, как продажу специфического товара, с

помощью которого можно защитить себя и свой бизнес в неблагоприятных ситуациях,

а страховщиков необходимо оценивать как перспективных партнеров.

Взаимное

проникновение и слияние различных отраслей хозяйствования, в числе которых

страховой бизнес, принесет дополнительные преимущества всем участникам такого

процесса. Страхование и сфера туризма имеют большое значение для развития

экономики страны. Услуги, к числу которых относятся данные виды деятельности,

являются важными компонентами национальной экономики.

Сфера туризма

имеет достаточно широкое распространение и по статистическим показателям

занимает одно из первых мест в экономике по объемам предоставляемых услуг. Туристская

деятельность вносит значительный вклад в экономику страны, способствуя созданию

новых рабочих мест и обеспечению занятости населения, позволяя привлекать

дополнительные средства в государственный бюджет, в том числе валютные,

активизируя внешнеторговый оборот. Страхование - важнейший элемент

экономических отношений и эффективный способ возмещения ущерба. Несмотря на

неразвитость страхования в России с каждым годом увеличивается объем собираемых

страховых взносов. Актуальность проблемы исследования связана с переходом

России на открытое сотрудничество с мировым сообществом. Каждый из

рассматриваемых видов деятельности по-своему имеет внешнеэкономическую

направленность, а во взаимосвязи страхование и туризм на сегодняшний день имеют

ярко выраженный международный характер. Расширение внешнеэкономических связей

требует соответствия всех сегментов рынка международным стандартам.

Изучение

данной проблемы важно с позиции этики туризма. В нашей стране в большей мере

развит выездной туризм, а, значит, при осуществлении туристских операций

затрагиваются интересы не одного государства. Внешнеэкономический характер

объектов туристского страхования проявляется в расположении имущественных

интересов туристов и туристских фирм. Так как важнейшим условием существования

страхового интереса является то, что он не существует сам по себе, а связан с

определенным лицом, очевидно, что имущественные интересы туристов во время их

зарубежных поездок находятся не в месте их постоянного проживания, а в стране

их временного пребывания.

Активное

поведение туристов объективно рождает необходимость высочайшей организации

производства, труда и управления в сфере туризма. В этом смысле вся

деятельность сферы туризма приобретают особый, динамичный смысл. Поэтому в этой

сфере велика роль специалистов организаторов всех видов туристкой деятельности.

Что в свою очередь означает необходимость использования страховой поддержки. Страхование

является способом снижения рисков, возникающих в сфере туризма, в частности

таких его субъектов как туристских организаций и туристов. Наряду с тем, что

существуют общие риски, характерные для большинства хозяйствующих субъектов, в

области туризма имеются специфические риски, особенно сопровождающие туристов,

как субъектов туристской деятельности.

Кроме того,

данное исследование, а именно туристское страхование, направлено на развитие

страхования и туризма как отдельных сфер деятельности. Увеличение количества

путешествующих граждан, при нормальном развитии страховых отношений, ведет к

увеличению количества заключенных договоров страхования, и, соответственно, к

увеличению суммы собираемых страховых взносов по туристскому страхованию и

объемов страхового рынка в целом. Изменение качественной составляющей страховых

продуктов позволяет на должном уровне выполнять обязательства страховщикам по

договорам страхования, а туристским организациям по обеспечению безопасности

туристов, стремящихся, в свою очередь, купить качественный туристский продукт. Такое

взаимное влияние и расширение направлений сотрудничества способствует развитию

этих секторов экономики.

Страхование -

один из важнейших элементов экономических отношений и эффективный способ

возмещения ущерба. Несмотря на недостаточную развитость страхования в России с

каждым годом увеличивается объем собираемых страховых взносов - ключевой

показатель страховых услуг - если в 2002 г. он составил 300,4 млрд. рублей, то

в 2008 г. уже - около 563 млрд. рублей. [1]

Актуальность

рассматриваемой проблемы в последнее время становится очень важной, т.к необходимость

страхования в сфере туризма обуславливается также международными нормами по

предоставлению финансовых гарантий, что, в свою очередь, способствует развитию

страхования самих турфирм, в частности, страхованию гражданской ответственности

туристских организаций.

Целью

дипломной работы является анализ рынка страховых услуг в туризме на примере

страховой компании "РОСНО", выявление слабых мест в организации

страхования туристических рисков и создание рекомендаций по совершенствованию

этого вида услуг в российских компаниях.

С развитием

внутреннего туризма и увеличением количества иностранных граждан, приезжающих в

Россию, все перечисленные выше условия создают предпосылки для более детальной

проработки данного вопроса - рассмотрение теоретических и практических основ

организации и проведения туристского страхования - для российского страхового

рынка.

Изучение

данной проблемы важно также с позиции этики туризма. К сожалению, большинство

наших граждан, надеясь на авось, не спешат воспользоваться услугами

добровольного страхования перед турпоездкой. К любой страховке многие относятся

с недоверием, а то и резко отрицательно, как к делу ненадежному: деньги берут,

а результата никакого. Между тем, если спросить немца, француза или американца

о том, что он приобретает прежде всего, собираясь совершить поездку в другую

страну, он обязательно назовет страховой полис. В России после десятилетия

"дикости", процесс страхования туристов постепенно стал налаживаться

только в последние пять лет.

Для написания

данной дипломной работы был использован материал по организации туристической

деятельности, а также литература по страхованию в туристическом бизнесе. Кроме

того, для подкрепления был использован материал нормативно-правовых актов,

Федеральных Законов, Указов Президента по изучаемой тематике.

Общие выводы

по теме, а также рекомендации по совершенствованию системы страхования в

туристической сфере изложены в конце работы в разделе "Заключение".

Страхование - это способ

возмещения убытков, которые потерпело физическое или юридическое лицо,

посредством их распределения между многими лицами (страховой совокупностью). Возмещение

убытков производится из средств страхового фонда, который находится в ведении

страховой организации (страховщика). Объективная потребность в страховании

обуславливается тем, что убытки подчас возникают вследствие разрушительных

факторов, вообще не подконтрольных человеку, как, например, стихийные бедствия.

В подобной ситуации невозможно взыскивать убытки с кого-либо и заранее

созданный страховой фонд может быть источником возмещения ущерба.

Страхование - отношения по

защите интересов физических и юридических лиц при наступлении определенных

страховых случаев за счет денежных фондов, формируемых страховщиками из

уплаченных страховых премий (страховых взносов), а также за счет иных средств

страховщиков.

Как экономическая категория

страхование представляет систему экономических отношений, включающую

совокупность форм и методов формирования целевых фондов денежных средств и их

использование на возмещение ущерба при различных рисках, а также на оказание

помощи гражданам при наступлении определенных событий в их жизни. Оно

выступает, с одной стороны, средством защиты бизнеса и благосостояния людей, а

с другой - видом деятельности, приносящим доход. Источниками прибыли страховой

организации служат доходы от страховой деятельности, от инвестиций временно

свободных средств в объекты производственной и непроизводственной сфер

деятельности, акции предприятий, банковские депозиты и т.д.

Экономическая сущность

страхования может быть показана через важнейшие понятия - экономические

категории, отражающие в абстрактном виде некие совокупности однородных

специфических экономических отношений. Выделим три такие категории,

представляющие интерес в практике и познании страхования:

экономическая категория

страховой защиты общественного производства;

экономическая категория

страховой защиты собственности и доходов населения;

экономическая категория

страхования.

Сущность экономической категории

страховой защиты общественного производства. Человеческое общество может

существовать, только производя материальные блага. В процессе производства на

всех этапах движения общественного продукта от производства до потребления люди

активно вступают в отношения с силами природы и в отношения между собой. Иначе

говоря, общественное производство имеет две стороны: производительные силы (отношения

людей с природой) и производственные отношения (отношения людей между собой в

процессе производства). Противоречивый характер общественного производства,

независимо от воли людей, порождает условия для возникновения чрезвычайных

обстоятельств, наступления случайных событий, имеющих негативные последствия, а

сам процесс общественного производства объективно приобретает рискованный

характер.

Рискованный характер

общественного производства и необходимость компенсации возможного ущерба

является предпосылкой возникновения страховых отношений. В страховом риске

нарушения непрерывности общественного производства и в соответствующих защитных

мерах их совокупности и состоит сущность экономической категории страховой

защиты общественного производства.

Сущность экономической категории

страховой защиты собственности и доходов населения заключается в страховом

риске утраты собственности, здоровья и доходов населения, а также в

соответствующих защитных мерах и в их совокупности.

Экономическая категория

страхования - это теоретическое выражение реально существующих

общественно-производственных отношений между людьми по поводу предупреждения,

локализации и преодоления негативных последствий чрезвычайных событий

естественного и социального характера, а также по безусловному возмещению

нанесенного ими ущерба.

Экономические отношения

страхования сложны и многообразны. Одна из особенностей экономических

отношений, представляющих экономическую категорию страхования, заключается в

том, что категория страхования обладает рядом аналогичных признаков с

категорией финансов. Как и финансы, страхование обусловлено движением денежной

формы стоимости при формировании и использовании соответствующих целевых фондов

денежных средств в процессе распределения и перераспределения доходов и

накоплений. Однако финансы в целом связаны с перераспределением доходов и

накоплений для возмещения ущерба, связанного с наступлением чрезвычайных

событий. Тем самым страхование отличается вероятностным движением денежной

формы стоимости.

Экономические отношения

страхования характерны замкнутостью перераспределительных отношений между

заинтересованными сторонами по поводу солидарной раскладки ущерба, нанесенного

чрезвычайным событием. Замкнутая раскладка ущерба основана на вероятности того,

что число пострадавших сторон, как правило, меньше числа участников

страхования, особенно если число участников велико. Для обеспечения замкнутой

раскладки ущерба создается денежный страховой фонд целевого назначения,

формируемый из фиксированных взносов застрахованных. Наличие страхового фонда в

качестве материального носителя - черта категории страхования, которая сближает

ее с категорией "финансы".

Характерной чертой

рассматриваемой категории является также то, что страхование предусматривает

перераспределение ущерба, как между территориальными единицами, так и во

времени. При этом для эффективного территориального перераспределения

страхового фонда в течение года между застрахованными организациями требуется

достаточно большая территория и значительное число подлежащих страхованию

объектов. Дело в том, что случайный характер возникновения чрезвычайных событий

выходит за рамки одного хозяйственного года. В связи с этим возникает

необходимость резервирования в благоприятные периоды части страховых платежей

для их использования в качестве источника средств возмещения ущерба в

неблагоприятном году.

Замкнутые отношения

застрахованных, связанные с солидарной раскладкой суммы ущерба, обуславливают

возвратность собранных в страховой фонд страховых платежей. Страховые платежи

каждого застрахованного, вносимые в страховой фонд, имеют только одно

назначение - возмещение вероятной суммы ущерба в масштабе определенной

территории (области, края, республики) и в течение определенного периода. В

случае наступления чрезвычайного события вся сумма страховых платежей вернется

в форме компенсации ущерба в течение принятого в расчет временного периода в

том же территориальном масштабе. Признак возвратности средств сближает

экономическую категорию страхования с категорией кредита. Именно кредитные

отношения обеспечивают возвратность полученных денежных ссуд. Отмечая такую

возвратность как характерную черту страхования, следует иметь в виду, что она

относится, прежде всего, к страхованию жизни.

Таким образом, общими чертами,

объединяющими страхование с финансами и кредитом, можно считать, во-первых, их

объективный характер и, во-вторых, единство денежной формы выражения.

Суммируя приведенные характерные

особенности и признаки страхования, можно дать ему как экономической категории

следующее определение:

Страхование представляет собой

систему экономических отношений, включающих совокупность перераспределительных

отношений замкнутого круга его участников по поводу формирования за счет их

денежных взносов целевого страхового фонда и расходования средств для

возмещения возможного ущерба предприятиям и организациям при наступлении

чрезвычайных событий, а также на материальное обеспечение граждан при

наступлении некоторых событий в их жизни.

Экономическая сущность

страхования находит свое воплощение в функциях, отражающих в реальности

общественное предназначение данной категории. Функции являются внешними

формами, позволяющими выявить особенности страхования как части (подсистемы) финансовой

системы страны.

Финансовая система, как

известно, объективно представляет собой инструмент стоимостного распределения. Страхование

как часть финансовой системы также выражает свою экономическую сущность, прежде

всего через распределительную функцию. Распределительная функция страхования в

свою очередь находит конкретное воплощение в реализации специфических функций,

свойственных только страхованию: рисковой, предупредительной и сберегательной.

Главной из названных функций,

безусловно, является рисковая функция, поскольку именно наличие риска

стимулирует возникновение страхования. Есть риск, - есть потенциал для

страхования со всеми его атрибутами, его проявлениями. В данном случае риск -

это конкретное явление или совокупность явлений, потенциальная возможность

причинения ущерба объекту страхования. По своему характеру риски подразделяются

на следующие группы: объективные и субъективные, универсальные и индивидуальные,

катастрофические, экологические, транспортные, политические, военные,

технические и ряд других. Многообразие форм рисков, тяжесть наносимого ущерба,

невозможность точного прогнозирования их наступления объективно вызывают

необходимость проведения страхования. Именно в рамках осуществления рисковой

функции и происходит перераспределение денежной формы стоимости между

участниками страхования в связи с последствиями чрезвычайного страхового

события.

Предупредительная функция

страхования реализуется в уменьшении степени риска и разрушительных последствий

страхового события. Осуществляется предупредительная функция через

финансирование за счет средств страхового фонда различных мероприятий по

предупреждению, локализации и ограничению негативных последствий катастроф,

аварий, несчастных случаев. Меры по предупреждению чрезвычайных событий и

минимизации страхового ущерба носят в страховании название превенции. В целях

реализации предупредительной функции образуется особый денежный фонд. Существо

сберегательной функции проявляет себя в потребности в страховой защите денежных

накоплений населения, аккумулированных в коммерческих банках.

Кроме названных специфических

функций страхование выполняет контрольную, кредитную и инвестиционную функции.

Смысл контрольной функции

заключается в строго целевом формировании и использовании средств страхового

фонда. Осуществление контрольной функции производится через финансовый контроль

за законным проведением страховых операций. Отмечая выше такую характерную

черту страхования как возвратность страховых взносов, было указано на общность

категории страхования и категории кредита. В этом смысле можно говорить о

кредитной функции страхования. Возможность участия временно свободных средств

страхового фонда в инвестиционной деятельности страховых организаций, в

пополнении за счет части прибыли от страховых и других хозяйственных операций

доходов государственного бюджета говорит об инвестиционной функции страхования.

Рассмотрев функции экономической

категории страхования, можно утверждать, что они выражают экономическую

сущность страхования, указывают на общественное назначение страхования как

самостоятельной экономической категории, играющей особую роль в системе

экономических отношений, очевидных в свете уже произошедших и происходящих

сегодня изменений в экономической жизни страны.

Из всего сказанного следует, что

страхование сегодня обеспечивает экономические интересы, как отдельного

человека, так и деятельности общества в целом.

Опыт зарубежных стран

показывает, между прочим, также, что для страхового рынка характерны

определенные стимулы к саморазвитию, такие как предпринимательство, активность,

инициатива, новаторство и т.п.

Страхование - одна из древнейших

категорий общественного производства. К последним, помимо страхования, относят

собственность, обмен, рынок.

В русском языке смысл термина

"страхование" основан на его корневом значении - "страх": страх

перед стихийными силами природы (наводнениями, землетрясениями, градобитиями,

пожарами), вызывающими уничтожение имущества, скота, посевов; страх перед

грабителями и разбойниками. Подобные беды и страх перед очередным их

наступлением привели общественность к пониманию необходимости создания запасов

для устранения отрицательных последствий этих природных и социальных явлений.

Историю страхового дела России

можно разделить на четыре основных этапа:

1-й этап - докапиталистических

форм страхования (спорен, с точки зрения науки);

2-й этап - официальное зарождение

страхования в России (с 1827 г. по 1918 г);

3-й этап - советский (исключительно

государственное страхование);

4-й этап - постсоветский (возрождение

страхового дела на частнокапиталистической основе).

Каждый из этих этапов имеет свои

особенности и может быть подразделен на условные подэтапы.

Появление страхования на Руси

связывают с памятником древнерусского права - “Русской правдой”, которая дает

интересные сведения о законодательстве 10-11 веков. Особое значение имеют

нормы, касающиеся материального возмещения вреда общиной (вервью) в случае

убийства. Например: “Если кто убьет княжеского мужа, совершив на него

нападение, и убийца не будет пойман, то платит за него 80 гривен та округа, где

найден убитый. Если же убит простой человек, то округа платит 40 гривен”.

“Если убийство совершено не

умышленно, а в ссоре или на пиру при людях, то убийца выплачивает виру (денежный

штраф) также с помощью округи” (ст.6).

“Если кто откажется от участия в

уплате дикой (подушной) виры, тому округа не помогает в уплате за него самого и

он сам за себя тогда платит” (ст.8).

В ст.6 и 8 “Русской правды

можно обнаружить все элементы договора страхования гражданской ответственности,

полагая, что при непреднамеренном убийстве дикая вира является результатом

предварительного страхового договоров и обязательно не для всех, а лишь для тех

и в пользу тех, кто путем этого договора вступил в такое взаимное страховое

общество.1 Задачи страхового обеспечения носили некоторые государственные

мероприятия, организуемые центральной или местной властью с разнообразными

целями. Так, в связи с историческими условиями существования древнееврейского

народа среди окружавших его племен одной из важных задач древнееврейского

государства было всемерное содействие приросту населения. Для этих целей использовались

различные способы и средства, в частности, освобождение новобрачных мужей в

течение одного года от военной службы и от всех налогов, обязанность женитьбы

на вдове брата, после которого не осталось сыновей и др. Существенную роль

играли специальные (коммунальные) союзы, создаваемые для обеспечения

невест-дочерей союза приданым. Это было своеобразное страхование приданого,

которое проводилось в добровольном порядке, а средства формировались из

членских взносов участников этих союзов.

Примеры государственного

страхования давала и Московская Русь. Как известно, уже после свержения

татаро-монгольского владычества на русские рубежи совершались нескончаемые

набеги крымских и ногайских татар, которые захватывали пленников и продавали их

в рабство. Предотвратить такую продажу или освободить из рабства мог выкуп. В

целях сохранения людских поселений, а также военных и других служилых людей на

юге страны организация выкупа пленных была обеспечена специальной финансовой

базой. Предписания на этот счет содержаться в 72 главе “Стоглава" (1551 г)

О искуплении пленных”. В ней предусматривались три формы выкупа из плена. Во

всех случаях выкуп финансировался из царской казны, но затрачиваемые ею

средства возвращались в виде ежегодной раскладки среди населения. “Сколько

годом того пленного окупу из царевой казны разойдется, - говорилось в “Стоглаве",

- и то раскинути на сохи (податная единица) по всей земле чей кто ни буди всем

ровно". Раскладка, таким образом, строилась на уравнительных началах. В

последствии от системы последующей раскладки реально израсходованных на выкуп

пленных сумм совершился переход к регулярным платежам, образующим специальный

фонд выкупа пленных. Такой порядок закреплен в Соборном уложении (1649 г) царя

Алексея Михайловича, которое предписывало в отличие от “Стоглава" в

зависимости от социального положения плательщика три размера “полоняничных"

платежей.

Минимальный размер - 2 деньги (деньга

- полкопейки) - был установлен для служилых людей, стрельцов, казаков, пушкарей

и т.д.; средний - 4 деньги - для крестьян и самый высокий - 8 денег - для

городских и посадских жителей, а также крестьян приписанных к церковным и

монастырским вотчинам.

В уложении были определены и

размеры сумм, предназначенных для выкупа, которые зависели от социального положения

пленника. Так, на крестьян и боярских людей отпускалось по 15 рублей, на

посадских людей - по 20 рублей; на стрельцов и казаков по 25 рублей. Самый

высокий выкуп был установлен в отношении московских стрельцов - 40 рублей. Особый

порядок финансирования выкупа был предусмотрен в отношении дворян и боярских

детей. Он определялся не поголовно, а в зависимости от величины поместий, и,

кроме того, размер суммы выкупа отличался в зависимости от обстоятельств

пленения.

Сущность норм указанных

нормативных актов в отношении выкупа пленных по разному оценивается в научной

литературе. Одни авторы полагают, что мероприятия по выкупу носили чисто

налоговый характер и ничего общего не имели со страхованием.

По мнению других, можно

констатировать, что организация финансирования выкупа пленных, несмотря на ее

налоговые формы, имела все существенные элементы государственного обязательного

страхования на случай пленения, поскольку имеют место и обязательные ежегодные,

по твердым ставкам, страховые платежи, образующие специальный страховой фонд, и

выдаваемые из этого фонда твердые страховые суммы, и государственный страховой

орган в лице Посольского приказа - хранителя и распорядителя страховых средств.

Заканчивая рассмотрение докапиталистических типов страхования, необходимо

отметить, что несмотря на некоторые особенности его проявления в различных

социально-экономических условиях и регионах мира общим является то, что оно

было взаимным то есть члены того или иного коллектива страховали сами себя и не

ставили цели получения доходов.

Что касается дореволюционной

России, то здесь страховое дело осуществляли многочисленные предприятия и

общества. Ведущую роль играли предприятия коммерческого типа - акционерные общества.

Такая форма организации страховой деятельности давала капиталистам возможность

бесконтрольно распоряжаться средствами, несопоставимо превышающими их состояние.

В 1913 году во всех страховых учреждениях и обществах России было застраховано

имущества на сумму 21 миллиард рублей, из которых 63% приходилось на долю

акционерных страховых обществ, 15% - земств, 8% - городских взаимных страховых

обществ. Русские акционерные общества того времени собрали 129 млн. рублей,

земства - 34 млн., взаимные страховые общества около 14 млн. Доля иностранных

акционерных страховых обществ составляла 14 млн. рублей.

Наибольшее распространение в

дореволюционной России имело страхование от огня.

Именно в этих целях в 1827 году

было учреждено первое страховое общество, которое именовалось Первое российское

страховое от огня общество. В течение последующих тридцати лет было открыто по

страхованию от огня еще два общества - Второе российское страховое от огня

общество (1835г) и “Саламандра" (1864г). Поначалу объем операций этих

страховых обществ был весьма скромен. Однако с отменой крепостного права

начинается широкое развитие страхового дела, оно активно распространяется на

деревню. За короткое время возникает несколько новых страховых обществ. В 1874

г. заправилы страховых акционерных обществ по страхованию от огня заключают

специальное тарифное соглашение (конвенцию), направленное на недопущение

возникновения новых страховых предприятий и раздробления операций между ними. Все

эти страховые организации были связанны общим тарифом, но деятельность каждой

из них регулировалась собственным уставом и полисными условиями, что приводило

к жесткой конкурентной борьбе в погоне за прибылью. В 1913 г. в производстве

операций по страхованию от огня принимало участие около трехсот страховых

учреждений, в том числе 13 акционерных обществ.

Второе место в имущественном

страховании по сбору платежей занимало транспортное страхование судов и грузов.

В 1913 г. его проводили 10 акционерных обществ.

Пять обществ осуществляли в

1913г. операции по страхованию стекол от разбития, впервые введенному в 1894 г.

страховым обществом “Помощь". С 1899г. этим видом страхования стало

заниматься общество “Россия”.

Страхование стекол получило

распространение только в крупных городах, где возводились большие здания,

обширные торговые и промышленные помещения и т.д.

С 1900 г. общество “Помощь"

начинает проводить страхование от краж со взломом, потом этот вид страхования

был включен в сферу деятельности общества “Россия". Однако популярностью

такое страхование не пользовалось.

Большинство акционерных

страховых обществ было сосредоточено в Петербурге. В 1913 г. из 19 акционерных

обществ 13 с капиталом 297,7 млн. руб. находились в Петербурге, 4 с капиталом

76,4 млн. руб. в Москве, 2 с капиталом 15,8 млн. руб. - в Варшаве. Среди

русских акционерных обществ крупнейшим по объему операций и по размеру

капиталов было общество “Россия”. Оно проводило 8 видов страхования на

территории Российской Империи и осуществляло страховые операции за границей. В

Александрии, Афинах, Белграде, Константинополе, Нью-Йорке, Берлине и других

городах общество имело свои отделения и многочисленные агентства. Размер

капитала “России" в конце 1918 г. достигал 109,1 млн. руб.

Второе место после акционерных

обществ занимали земства (органы местного самоуправления в ряде центральных

губерний дореволюционной России). В 1864 г. было утверждено Положение о земском

страховании.

Личное страхование появляется в

России в середине 30-х годов прошлого века. В 1835 году было организованно

первое акционерное общество по страхованию жизни, которое получило название

Российское общество застрахования капиталов и доходов”. Разновидность личного

страхования - страхование от несчастных случаев.

Техническая, юридическая и

экономическая науки были с успехом приложены к страховому делу и получили

блестящее развитие. Лучшие математики, инженеры, юристы и экономисты работали в

правлениях страховых обществ над созданием научных методов страхования. Благодаря

их стараниям в России стали появляться первые страховые журналы: "Страховой

сборник" (с 1880 г), "Страховые ведомости" (с 1890 г), "Страховое

обозрение" (с 1899 г). Организовывались международные конгрессы, выставки

и съезды.

Страховое дело формально существовало

в так называемой Советской России. Однако сфера страхования была

монополизирована единственным и неповторимым страховщиком - Госстрахом. Страхование

имело во многом формальный характер. В сознании советских людей страхование не

фигурировало как обязательный компонент организации жизни. Многие просто ничего

не знали об этом виде деятельности.

Ситуация резко изменилась в

связи с легализацией предпринимательства в России, когда коммерческие,

финансовые и хозяйственные риски сделались повседневной реальностью для

десятков тысяч бизнесменов. Реальностью стала и практика страхования таких

рисков.

Первым законодательным актом о

страховании был декрет Совета народных Комиссаров (СНК) РСФСР от 23 марта 1918

года "Об учреждении государственного контроля над всеми видами

страхования, кроме социального". Декрет учредил Совет по делам страхования

под председательством Главного Комиссара.

Помимо контрольных функций. Совет

должен был проводить "новую страховую политику, которая предусматривала

приближение к потребностям беднейших классов населения, устранение вредной для

народного хозяйства конкуренции страховых обществ и учреждений, обращение

излишков чистой прибыли в казну и, вообще, изыскание новых способов повышения

доходов казны от страхового дела".

28 ноября 1918 года декретом СНК

"Об организации страхового дела в Российской республике, страхование во

всех его видах и формах было объявлено государственной монополией. Все частные

страховые общества и организации (акционерные, паевые и взаимные) были

ликвидированы, а их имущество объявлено достоянием республики. Исключение из

государственной монополии было сделано лишь для взаимного страхования

движимости и товаров кооперативных организаций.

В 1919 году было упразднено

страхование жизни, а в 1920 году - государственное имущественное страхование. Им

на смену пришла организованная государственная помощь пострадавшим от стихийных

бедствий.

В 1921 году начался переход к

новой экономической политике (НЭП). Стали налаживаться экономические отношения

в форме товарообмена между городом и деревней, стало развиваться денежное и

кредитное обращение, что создало предпосылки для восстановления страхования.

Крестьянство было заинтересовано

в страховании имущества от огня, а скота - от падежа, то есть в тех видах

страхования, которые были широко развиты в дореволюционной России.6 октября

1921 года был принят декрет СНК "О государственном имущественном

страховании", которым предусматривалось "организовать во всех

местностях РСФСР... государственное имущественное страхование частных хозяйств

от... пожаров, падежа скота, градобития растительных культур, а также аварий на

путях водного и сухопутного транспорта".

Названным декретом было

воссоздано прежнее страхование, расширена его сфера и изменен ряд условий.

Обязательным окладным страхованием

на селе с конца 1921 года охватывались строения, скот, посевы. При этом

строения от пожаров должны были страховаться везде, а скот от падежа и посевы

от градобития - только в тех губерниях, где было соответствующее решение

местных органов власти. В 1921 году были созданы Главное управление

государственного страхования в составе Наркомфина и страховые органы на местах.

Органы Госстраха осуществляли

свою деятельность на принципах хозяйственного расчета. Государство, выделив

Госстраху необходимые средства, никакой ответственности по страховым операциям

не несло.

6 июля 1922 года в развитие

декрета от 6 октября 1921 года СНК принял постановление, которым предоставил

Госстраху право проведения добровольного страхования жизни, страхования от

несчастных случаев, угрожающих жизни и здоровью людей и "необнимаемых

обязательным социальным страхованием".

Личное страхование начало

развиваться только после проведения в стране денежной реформы, обеспечившей

устойчивость советских денег. В ходе реформы было введено смешанное страхование

жизни, затем - страхование от несчастных случаев (индивидуальное и коллективное),

страхование пассажиров.

Развитие и совершенствование

государственного страхования на последующих этапах определялось общей

экономической политикой СССР. Было введено обязательное страхование имущества

кооперативных организаций, включая страхование имущества колхозов. С 1929 года

по 1931 год проводилось обязательное страхование в государственной

промышленности.

В период Великой Отечественной

войны средства государственного страхования использовались на военные нужды.

В послевоенный период

пересматриваются правила проведения практически всех видов личного и

имущественного страхования в целях улучшения организации страхового дела.

Произведены изменения и в организационных

структурах Госстраха. С 1947 года из состава Госстраха СССР выделилось

Управление иностранного страхования СССР (Ингосстрах СССР), как самостоятельная

хозрасчетная организация. До 1958 года система Госстраха была жестко

централизованной, а с 1958 года страховое дело передано в ведение министерств

финансов союзных республик.

В 1956 году введены новые

Правила смешанного страхования жизни.

Указом Президиума Верховного

Совета СССР от 28 августа 1967 года "О государственном обязательном

страховании имущества колхозов, введены новые условия обязательного страхования.

В страховании населения все

более возрастала роль добровольного страхования. С 1968 года введена

безналичная форма уплаты страховых взносов через бухгалтерии предприятий и

организаций, что содействовало бурному развитию операций по личному страхованию

граждан.

В 60-70-е годы были введены: страхование

детей, страхование к бракосочетанию, новые правила страхования домашнего

имущества и транспортных средств.

В 1973 году повышено страховое

обеспечение по страхованию строений.

В 1986-87 годах появились новые

виды страхования для населения и предприятий: комбинированное страхование

автотранспорта, багажа и пассажиров (автокомби), страхование школьников и детей

от несчастных случаев, страхование по одному договору строений и домашнего

имущества, страхование изделий из драгоценных металлов и камней, коллекций,

уникальных и антикварных изделий, страхование имущества арендных и фермерских

хозяйств, страхование имущества лиц, занимающихся индивидуальной трудовой

деятельностью.

В 1989 году введено добровольное

страхование имущества государственных предприятий и организаций, работающих в

условиях хозрасчета.

Государственное страхование

проводилось на основе законодательства Союза ССР, правил и инструкций, издаваемых

Минфином СССР.

В соответствии с постановлением

Правительства Российской Федерации от 10 февраля 1992 года N 76 на базе

Правления Госстраха РСФСР была образована Российская государственная страховая

компания.

Таким образом, развитие

российского страхования прошло все этапы становления, через подъемы и спады и

вступило в эпоху своего расцвета, вместе с другими отраслями российской

экономики. Хотя до полного раскрытия всех возможностей этого перспективного

сектора, видимо, еще далеко.

Государство контролирует

отношения, признанные юридически договорными, в том числе, отношения по

страхованию - через специальный аппарат. Способ этот состоит в разработке

формальных идеализированных моделей поведения, на основе которых создаются

правила, устанавливающие, как должно себя вести в случае, если ситуация

совпадает с модельной. Затем эти правила формулируются в виде правовых норм и

их выполнение обеспечивается с помощью государственного принуждения. Рассмотрим

теперь более подробно, как неискушенному в юридических вопросах человеку можно

познакомиться с юридическими нормами, регулирующими страхование и понять смысл

этих норм, в частности, в чем он может разобраться и сам, а в чем лучше

разбираться с помощью юриста.

Прежде всего, следует сказать о

том, что нормы, регулирующие страховые отношения создаются не поодиночке, а в

составе нормативных правовых актов. Нормативные правовые акты - это законы,

указы, постановления различных органов, уполномоченных такие постановления

издавать. Характерным признаком нормативного правового акта является то, что он

адресован не кому-то конкретно, а как говорят, неопределенному кругу лиц, т.е. всем,

кто ведет деятельность, описанную в этом акте.

Закон РФ “Об организации страхового

дела в Российской Федерации" (прежде он назывался Законом “О страховании”)

- нормативный правовой акт, так как он адресован всем, кто участвует в

страховых отношениях. Правила формирования страховых резервов, изданные

Федеральной службой по надзору за страховой деятельностью, адресованы уже не

всем участником страховых отношений, а только страховщикам, так как только

страховщики формируют страховые резервы. Однако, поскольку эти правила

адресованы не конкретному страховщику, а всем, то они являются нормативным

правовым актом по страхованию. А вот предписание о приостановке действия

лицензии на право ведения страховой деятельности адресовано конкретному

страховщику и поэтому нормативным правовым актом не является, а носит название

индивидуального правового акта. Решение суда тоже является правовым актом, но

индивидуальным, так как адресовано конкретным лицам - участникам спора.

Нормативные правовые акты

группируются по отраслям законодательства и акты, относящиеся к разным

отраслям, создаются по-разному. Законодательство по страхованию относится к

отрасли “гражданское право", а нормы гражданского права, в том числе и

нормы, относящиеся к страхованию, могут создаваться только на федеральном

уровне и не могут создаваться на уровне регионов - областей, республик и других

субъектов федерации. Это записано в Конституции, а именно в подпункте “о

статьи 71 Конституции. Поэтому, если вопрос, связанный со страхованием будет

разбираться в суде, то никакие ссылки на региональные нормативные акты,

например, г. Москвы или Республики Татарстан, судами не будут приняты во

внимание.

Стоит заметить, что по

большинству обязательных видов страхования, таких как медицинское, пенсионное,

страхование пассажиров и т.д. создаются фонды, накапливающие достаточно большие

деньги. Ну а поскольку все эти фонды так или иначе имеют региональные

отделения, то местные власти нередко стремятся поставить использование этих

денег под свой контроль. Это один из поводов создания региональных нормативных

актов по страхованию. Но они юридически ничтожны - об этом следует помнить всем

участникам страховых отношений при заключении и исполнении договоров

страхования.

Все нормативные правовые акты,

регулирующие страховые отношения можно разделить на две части - нормативные

акты, адресованные всем потенциальным участникам страховых отношений и

нормативные акты, адресованные только страховщикам и регламентирующие их

деятельность. Эти, последние, издаются специальным государственным органом

страхового надзора, с которым мы познакомимся в этом же разделе, но немного

дальше, а здесь поговорим о тех нормативных актах, которые касаются всех.

Прежде всего, - это Гражданский

кодекс Российской Федерации (ГК). В нем есть специальная глава 48, посвященная

исключительно страхованию. Следующим по уровню является специальный Закон “Об

организации страхового дела в Российской Федерации ”. Но поскольку этот закон

принят значительно раньше ГК, то в нем много норм ныне не соответствующих

нормам ГК, поэтому есть правила разрешения таких, так называемых, коллизий. Тонкости

этих правил интересны и важны только для юристов, а для непрофессионала,

интересующегося юридической стороной страхования, следует лишь подчеркнуть, что

ГК имеет приоритет над Законом “Об организации страхового дела".

Вообще и ГК и Закон “Об

организации страхового дела в Российской Федерации ” - общие нормативные акты; в

них содержатся универсальные правила регулирования страховых отношений, т.е. правила,

общие для всех видов страхования. Именно в силу своей универсальности они тесно

связаны с другими общими нормами, регулирующими возникновение, прекращение,

изменение и исполнение обязательств, поскольку, как мы уже видели, страховые

отношения с юридической точки зрения представляют собой комплекс обязательств. Нормы

ГК и Закона “Об организации страхового дела” взаимосвязаны и с налоговыми

нормами, так как при страховании могут получать доход и страхователи и

страховщики, и с нормами валютного регулирования, так как страхование возможно

за валюту. Поэтому, для того чтобы хорошо понять смысл конкретной нормы ГК или

Закона “Об организации страхового дела” и грамотно применить ее в комплексе с

нормами других отраслей законодательства нужно обладать специальными знаниями. Только

на первый взгляд нормы ГК просты и понятны. В действительности каждая из них

связана множеством нитей с другими нормами и только грамотный юрист видит эти

связи и может оценить их последствия.

Характерным примером является

применение неустойки, которая часто предусматривается в договорах за просрочку

страховой выплаты. Предъявляя страховщику исковое требование об уплате

неустойки, грамотный юрист будет иметь в виду что существует также статья 333

ГК, которая позволяет суду уменьшить размер неустойки при его несоответствии

причиненным убыткам, т.е., попросту, пожалеть страховщика. Кроме того,

существует и статья 404 ГК, которая позволяет суду уменьшить неустойку, если

будет установлена и вина страхователя в просрочке выплаты или суд сочтет, что

страхователь, долго не предъявляя требования об уплате, сам способствовал

увеличению размера неустойки. Имея все это в виду, юрист страхователя

позаботится о необходимых возражениях и доказательствах и будет готов к

соответствующим аргументам страховщика, которые в случае отсутствия возражений,

могли бы свести практически к нулю все штрафные санкции.

Кроме общих ГК и Закона “Об

организации страхового дела в Российской Федерации ” существует много различных

нормативных актов по конкретным видам страхования. Например, Закон “О

медицинском страховании граждан Российской Федерации ” и ряд постановлений Правительства

к этому закону. Есть Кодекс торгового мореплавания, в котором целая XII глава

посвящена морскому страхованию. Издано большое количество нормативных актов о

различных видах обязательного страхования.

Во-первых, следует сказать о

том, что предмет регулирования специальных нормативных актов более конкретен,

чем предмет регулирования ГК. Их терминология в большей степени привязана к

конкретному виду деятельности и в них используется меньше понятий, требующих

специального истолкования. Поэтому и читать их можно, не особенно опасаясь

каких-либо юридических каверз.

Во-вторых, лишь небольшое

количество специальных нормативных актов регулирует поведение всех участников

страховых отношений. Таким является, например, Закон “О медицинском страховании

в Российской Федерации ” или Кодекс торгового мореплавания. Но большинство

специальных актов регулирует поведение либо только страховщиков - это акты,

издаваемые страховым надзором, либо только страхователей, выгодоприобретателей

и застрахованных - это акты об обязательном страховании. Акты, регулирующие

поведение страховщиков интересны в основном страховщикам и будущим

страховщикам, а вот другие акты интересны всем, так как касаются большинства из

нас. Большинство из нас является либо страхователем, либо застрахованным либо

выгодоприобретателем в каком-то из видов обязательного страхования.

К сожалению, все сборники,

содержащие в более или менее полном и систематизированном виде, действующие

нормативные акты по страхованию очень быстро устаревают, так как страхование в

России бурно развивается.

Также важным правовым

источником, регулирующим отношения страхователя и страховщика, является -

договор страхования. Договор заключается в письменной форме. При заключении

договора страхования страхователь обязан сообщить страховщику известные

страхователю обстоятельства, имеющие существенное значение для определения

вероятности наступления страхового случая и размера возможных убытков от его

наступления (страхового риска), если эти обстоятельства не известны и не должны

быть известны страховщику.

Существенными признаются во

всяком случае обстоятельства, определенно оговоренные страховщиком в

стандартной форме договора страхования (страхового полиса) или в его письменном

запросе.

Если договор страхования

заключен при отсутствии ответов страхователя на какие-либо вопросы страховщика,

страховщик не может впоследствии требовать расторжения договора либо признания

его недействительным на том основании, что соответствующие обстоятельства не

были сообщены страхователем.

Если после заключения договора

страхования будет установлено, что страхователь сообщил страховщику заведомо

ложные сведения страховщик вправе потребовать признания договора

недействительным. Страховщик не может требовать признания договора страхования

недействительным, если обстоятельства, о которых умолчал страхователь, уже

отпали.

К основным нормам гражданского

права, регламентирующего порядок заключения, действия и прекращения договоров

страхования, права и обязанности сторон по договору страхования, порядок

создания и ликвидации страховщиков, деятельности страховых посредников на

момент написания работы относятся:

1) Гражданский кодекс Российской

Федерации, глава 48 которого, носящая название "Страхование", устанавливает

основные положения, касающиеся проведения страховых операций. В ней определены

возможные формы страхования, регламентируются порядок проведения обязательного

страхования, ответственность за неосуществление обязательного страхования. Дается

характеристика договоров имущественного и личного страхования, их подотраслей. Установлены

основные требования, предъявляемые к страховым организациям. Охарактеризованы

общие принципы проведения взаимного страхования и перестрахования. Регламентированы

принципы взаимоотношений сторон по договору страхования, права и обязанности

страхователя, страховщика, других лиц, участвующих в страховании. Установлены

требования к форме договора страхования, дается характеристика его существенных

условий. Определяется порядок заключения и случаи досрочного прекращения

договоров страхования. Регулируются действия сторон при наступлении страховых

случаев;

2) Закон Российской Федерации

"Об организации страхового дела в Российской Федерации" от 27 ноября I992 г. № 4015-1;

3) Воздушный кодекс Российской

Федерации от 19 марта. 1997 г.360-ФЗ;

Кодекс торгового мореплавания от

30 апреля 1999 г., в главе XV которого регламентируются

условия договора морского страхования;

Закон Российской Федерации

"О медицинском страховании граждан" от 28 июня 1991 г. № 4015-1;

Федеральный закон "Об

обязательном страховании гражданской ответственности владельцев транспортных

средств" от 22.07.2002 г. № 40-ФЗ;

Указ Президента Российской

Федерации от 6 апреля 1994 г. "Об основных направлениях государственной

политики в сфере обязательного страхования", в котором определены принципы

осуществления ряда видов страхования, проводимых в обязательной форме;

Указ Президента Российской

Федерации от 7 июля 1992 г. "О государственном обязательном страховании

пассажиров".

К основным нормам

административного права, регулирующего отношения между государством и

участниками страхового рынка и являющегося базой для осуществления

государственного надзора за деятельностью страховщиков, относятся:

а) Закон Российской Федерации

"Об организации страхового дела в Российской Федерации" (часть третья);

б) "Кодекс Российской

Федерации об административных правонарушениях" от 30 декабря 2001 г.

196-ФЗ.

г) "Правила размещения

страховщиками страховых резервов", утвержденные приказом Министра финансов

Российской Федерации от 8 августа 2005 г. № 100н;

в) "Положение о порядке

расчета страховщиками нормативного соотношения активов и принятых ими страховых

обязательств", утвержденное приказом Министерства финансов Российской

Федерации от 2 ноября 2001 г. № 90н.

Таким образом, проанализировав

экономическую сущность, основные этапы развития страхового дела в России и

правовые основы страховой деятельности в Российской Федерации, можно сделать

некоторые выводы:

Страховая деятельность является

неотъемлемым элементом быстро развивающейся рыночной системы России;

Экономическая сущность

страхования имеет свои специфические черты, соответствующие этому виду

экономической деятельности;

Правовая база страхового дела в

Российской Федерации должна отражать изменения, происходящие в этом секторе

экономики, а страховой рынок России до сих пор имеет неограниченный объем.

Перспективы развития страховых

услуг имеют положительную тенденцию, но страховщикам необходимо рационально

применять зарубежный опыт для расширения номенклатуры страховых услуг и

повышения качества их предоставления.

Слово "риск" в

буквальном переводе означает "принятие решения", результат которого

заранее не известен. Риск - это нечто, что может произойти, а может и не

произойти.

По своей сущности риск является

событием с отрицательными последствиями. Это гипотетическая возможность

наступления ущерба. В связи с этим существует точка зрения, согласно которой о

риске можно говорить только тогда, когда существует отклонение между плановыми

и фактическими результатами. Данное отклонение может быть либо положительным,

либо отрицательным. Возможность положительного отклонения при исходных заданных

параметрах на одно ожидаемое явление носит название "шанс". В этом

случае можно говорить о шансе на прибыль. При отрицательном отклонении - с

понятием "риск" тесно связано понятие ущерб.

Фактор риска и необходимость

покрытия возможного ущерба вызывают потребность в страховании. То есть

предпосылкой страховых отношений служит риск.

Риск - это конкретное явление

или совокупность явлений, потенциальная возможность причинения ущерба объекту

страхования. Например, страховыми событиями при смешанном страховании жизни

являются: страхование на случай болезни, от несчастного случая и на случай

смерти. В этой связи в условиях договора требуется абсолютно точная

формулировка страхового события, которое включается в объем ответственности

страховщика. Например, осуществляя страхование имущества туристов, следует

точно указать, какое имущество, какую сумму, от какого риска оно страхуется (от

кражи, поломки в связи со стихийными бедствиями, порчи от пожара и т.п.).

По своему характеру риски

подразделяются на следующие категории: объективные и субъективные,

индивидуальные и универсальные, специфические, экологические, транспортные,

политические, технические и т.п.

Объективные риски не зависят от

сознания и воли страхователя (стихийные бедствия, землетрясения, наводнения и т.п.).

Субъективные риски основаны на

отрицании или игнорировании объективного подхода к действительности.

Индивидуальный риск выражается в

игнорировании страхования индивидуального домашнего имущества, картин,

коллекций и т.п.

Универсальный риск - это риск,

который включается в объем ответственности страховщика по большинству договоров.

Например, страхование туристов от несчастных случаев и болезней, кражи

имущества и т.п.

Особую группу составляют

специфические риски: аномальные и катастрофические. К числу аномальных рисков

относятся те, которые не позволяют отнести соответствующие объекты к тем или

иным группам страхования. Например, индивидуальное страхование жизни, процедура

медицинского освидетельствования, страхования на случай "плохой погоды",

"не реализации лицензий на отстрел диких животных и зверей" и др. катастрофическими

рисками являются риски, которые могут при их наступлении принести значительный

ущерб страхователю и в особо крупных размерах (авария на ЧАЭС, землетрясение на

Южном Сахалине и др.).

Экологические риски связаны с

загрязнениями окружающей среды, а транспортные - подразумевают страхование

средств воздушного, наземного, железнодорожного и водного транспорта.

Политические, или репрессивные

риски, связаны с противоправными действиями с точки зрения норм международного

права, мероприятиями или акциями правительств или граждан суверенного

государства.

Технический риск страховщика в

теоретическом плане представляет риск, связанный с осуществлением страхования. Наличие

технического риска страховщика побуждает его активно участвовать в организации

предупредительных мероприятий с целью снижения степени вероятности наступления

страхового случая. Например, организация предупредительных мероприятий при

страховании промышленных предприятий, различного рода складов, охотничьих

туров, рыбной ловли и т.п.

Все рыночные обстоятельства,

взятые в единстве и взаимодействии, определяют состояние, которое называется

ситуацией, или общей ставкой риска. Ситуация риска характеризует состояние

объектов страхования и обстановку, в которой они находятся. Общая ставка риска

определяется как сумма частных рисков.

Страховой интерес следует

рассматривать как имущественный, опосредованных неким денежным эквивалентом, т.е.

денежной суммой, соответствующей этому интересу.

Важно иметь в виду наличие

страхования риска, т.е. риск должен обладать характерными чертами, позволяющими

страховым компаниям предлагать покрытие такого риска, а именно:

наличие большого количества

единиц, подверженных риску;

случайный характер потерь;

некатастрофический характер

потерь;

невысокая страховая премия.

С этих позиций следует

рассматривать любые проекты, предусматривающие обеспечение страховой защиты

каких-либо имущественных интересов.

Характерной особенностью

рисковых видов страхования является их кратковременность и непредсказуемость

величины ущерба. Например, при страховании туристов от несчастных случаев,

болезни или смерти (гибели) трудно сказать заранее, что может произойти с

туристом и каковы могут быть последствия страхового случая.

Особенности страхования в

туризме - рисковость (вероятность происшествий), кратковременность поездок,

неопределенность наступления страховых случаев. В туристическом бизнесе риск

наступления нежелательных событий и их негативных последствий особенно велик: сам

характер оказания услуг часто связан с пребыванием туристов в различных

экзотических, экстремальных и непривычных для них местах, где часто бывает

тяжело предусмотреть наличие неблагоприятных для самочувствия туристов факторов.

Кроме того, при взаимодействии большого числа не зависящих друг от друга деловых

партнеров (зарубежные туроператоры, консульские службы, администрации отелей,

транспортные компании и др.) вероятность наступления страховых случаев

повышается. В мире принято приобретать страховые полисы путешественника в офисе

страховой компании или имеющей с ней договор турфирме. По договору со

страховыми компаниями туроператоры и турагенты оказывают выезжающим за рубеж

туристам содействие по страхованию различных страховых рисков:

от острых внезапных заболеваний;

от несчастных случаев;

от пропажи багажа или другого

имущества;

от невозможности выезда в

оплаченную поездку;

от отсутствия снега на

горнолыжных курортах;

на случай задержки самолетов и

другого транспорта при выезде-въезде;

на случай невыдачи визы:

на случай наступления личной

гражданской ответственности горнолыжников;

на случай плохой погоды во время

нахождения туриста на отдыхе;

на случай непредоставления или

неполного предоставления туруслуг.

Таким образом, страховые

компании помогают застрахованному туристу решить все проблемы и получить квалифицированную

медицинскую, юридическую или административную помощь. Страховые компании в свою

очередь могут предложить страхование рисков турфирмам:

финансового риска;

имущественного риска;

риска гражданской

ответственности по договору с туристом и т.п.

Взаимоотношения между турфирмами

и страховыми компаниями строятся на основании договоров страхования. Задачей

турфирмы является правильный выбор надежной страховой компании, действующей не

менее трех лет и имеющей лицензию на осуществление страховой деятельностью по

интересующим туриста видам страхования. В России услуги по страхованию

путешественников предлагают более 150 страховых компаний, включая региональные

представительства крупных страховщиков. Для туриста бывает довольно

проблематично определить, какая из компаний надежная. В случае если правила

страхования, указанные в полисе, туманны и противоречивы (например, могут быть

приведены правила добровольного медицинского страхования, которое не имеет

абсолютно никакого отношения к рисовым видам страхования выезжающих за рубеж),

а покрытие самих медицинских расходов весьма ограничено (турист может быть

застрахован на 25 ты. дол. США, но реальное покрытие медицинских расходов может

составить не более 8 тыс. дол), то с такой страховой компанией лучше не иметь

дела. Не стоит доверять компаниям, которые предлагают заниженные тарифы. Это

обязательно впоследствии скажется на качестве предоставляемых услуг. Приобрести

полис лучше у страховой компании, которая страхует при сопровождении зарубежной

сервисной компании ассистанс, поскольку предложенные ими виды страхования

выдержаны в международных стандартах страхового бизнеса. Турфирмы зачастую

делают выбор за клиента, и страховой полис включают в турпакет вместе с визой,

ваучером, билетами, советуя отдыхающему позаботиться о себе заблаговременно и

свести к минимуму последствия непредвиденного происшествия в незнакомом месте.

Страхование может быть

добровольным, обязательным, индивидуальным и групповым.

Добровольное страхование

осуществляется на основании договора между турфирмой (или страховой компанией) и

выезжающими за рубеж туристами. Страхование проводится с помощью страхового

полиса, охватывающего разнообразные риски, которые могут возникнуть в период

отпуска. Практически страхование всех видов является добровольным.

Обязательное страхование

осуществляется в силу закона страны пребывания. Медицинское страхование при

выезде в некоторые страны является непременным условием получения визы и, по

существу, становится обязательным. В большинстве цивилизованных стран страхование

занимает одну из важнейших позиций в бизнесе. Так, все больше стран (Франция,

Германия, США, Великобритания, Австрия, Швеция, Швейцария, Бельгия, Греция,

Испания, ЮАР и др.) устанавливают обязательность медицинского страхования

туристов с достаточно высокими лимитом покрытия расходов по страховым случаям -

от 30 000 евро для стран Европы, и от 30 000 до 50 000 дол. США для остальных

стран.

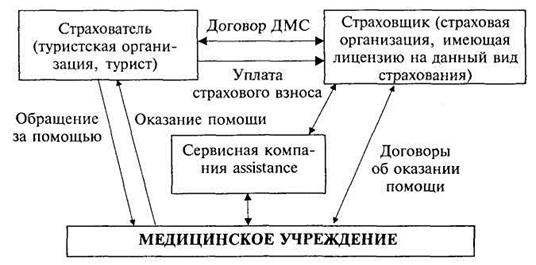

В настоящее время существуют две

формы туристского обслуживания: сервисное (ассистанс) и компенсационное.

Ассистанс - особый вид

международного сервисного облуживания туристов на территории страхования в

целях оказания им помощи на месте в рамках договора страхования (медицинской,

медико-технической, юридической и др.). из-за непредсказуемости страховых

случаев и обширной географии зарубежных поездок туристов страховые компании не

в состоянии обеспечить экстренную помощь пострадавшим своими силами. Поэтому в

период поездки туристов за границу страховые компании оказывают им весь

комплекс страховых услуг с помощью зарубежных сервисных медицинских компаний

ассистанс (Medical Assistance Company),

с которыми они имеют договоры. Сервисное обслуживание с помощью

высокопрофессиональных компаний ассистанс включает медицинскую, юридическую или

административную помощь застрахованному туристу и не требует от него

дополнительных денежных затрат. Несомненно, оно является удобным и современным

видом страхового обслуживания. Все расходы при этом виде страхования

путешественников несет страховщик.

Компенсационное страхование

предусматривает оплату страховых случаев в стране временного пребывания самими

туристами. Это, как правило, легкие случаи заболевания, лечение которых стоит

недорого. Если при наступлении страхового случая турист самостоятельно купил

необходимые лекарства и другие медицинские препараты, то для получения

компенсации по страховому полису ему необходимо в течение 30 дней после

возвращения из поездки предоставить в страховую компанию все оригинальные

счета, справки, чеки на понесенные расходы. Любое возмещение понесенных

расходов возможно лишь при условии, что турист имеет страховой полис

путешественника. При отсутствии полиса все расходы по возмещению ущерба при

наступлении страхового случая несут сами туристы.

Страховые случаи носят сезонный

характер: максимальное их количество бывает обычно в летний - осенний сезон (простудные

заболевания, различные травмы, желудочно-кишечные заболевания и др.). более

спокойным считается зимний - весенний сезон (невысокий процент травматизма, в

основном на горнолыжных курортах).

Страховые компании страхуют и

повышенные риски, предусмотренные туристским страховым полисом, с наступлением

которых они обязаны предоставить туристу необходимую помощь. К группе

повышенных рисков относятся ставшие популярными экзотические и экстремальные

виды туризма. Наряду с так называемым пляжным отдыхом туристы хотят пересекать

прерии и саванны, странствовать по джунглям и пустыням, карабкаться по скалам,

заниматься дайвингом, рафтингом, виндсерфингом, горными лыжами, "покорять"

Северный полюс, испробовать сафари, прыгать с парашютом и даже совершать полеты

на космическом корабле. С появлением новых туристских маршрутов возникли и

необычные страховые случаи: падение с верблюда, ожог растением или морским

организмом, укус обезьяны и пр. эта категория туристов относится к группе

повышенного риска, и с ними происходят редкие, но серьезные по тяжести и

медицинским расходам случаи, что затрудняет работу страховщиков. Иногда

любители активного отдыха кроме повышенного риска получить травму могут

столкнуться и еще с одной проблемой. Горы, реки, открытый океан, пустыни - это

места, находящиеся на значительном удалении от "цивилизации". При

наступлении страхового случая эвакуировать пострадавшего можно только на

вертолете, а подобного рода спасательные работы очень дороги. Оплатить такие

услуги самостоятельно большинство людей не в состоянии. Решение проблемы -

страховой полис и помощь компании ассистанс.

Второй важной группой риска для

страхования в туризме являются детские группы. Сферы организованного детского

отдыха, экскурсионные автобусные маршруты, обучение детей за рубежом имеют

высокую вероятность возникновения страховых случаев. Поэтому страховой полис

при поездках детских групп обязателен. При этом стоимость страховки для детей

ниже, чем для взрослых. Если в путешествие отправляется семья с детьми, то

застрахованными должны быть все члены семьи, включая детей. Нелишним окажутся

взятые с собой лекарства, прежде всего таблетки "от живота", а также

бактерицидный пластырь, бинт, чтобы оказывать первую помощь ребенку при

получении незначительной царапины от кораллов или при переедании экзотических

фруктов.

К третьей группе риска можно

отнести туристов пожилого возраста (старше 60 лет), которые предпочитают

путешествия по всему свету продолжительностью от одной - двух недель до трех

месяцев и более в низкий сезон. Чаще всего в этот период можно увидеть

путешествующими туристов Германии, Великобритании, Японии, социальная защита

которых позволяем им, находясь на пенсии, выезжать на отдых в другие страны по

весьма низким ценам. Нередко в их группах находятся пожилые люди,

передвигающиеся в инвалидных колясках.

Российские туристы пенсионного

возраста прежде всего по причине недостаточно развитой системы страхования и

социального обеспечения выезжают на отдых и в познавательные туры за границу

сравнительно редко и в основном предпочитают отдыхать в своем географическом

пространстве. Тем не менее, курорты ближнего и дальнего зарубежья (Прибалтика,

Кипр, Греция, Турция, Испания и другие страны) всегда готовы принять в низкий

сезон российских туристов "третьего возраста" и предусматривают

возможность значительного снижения стоимости их проживания в апартаментах при

увеличении срока пребывания на курорте до двух - трех месяцев.

Повышенное внимание и надежную

страховую защиту страховые компании обеспечивают горнолыжникам, поскольку

горные лыжи стали массовым видом туризма, связаны с повышенным риском. Если на

Западе горнолыжные курорты издавна пользуются большим спросом, то у российских

туристов этот вид зимнего отдыха особую популярность приобрел лишь в последние

годы. Особенно большой спрос возникает в период новогодних праздников и зимних

школьных каникул в марте. Рейтинг стран - лидеров горнолыжных направлений

представлен в таблице № 2.1

Таблица № 2.1. Рейтинг

стран-лидеров горнолыжного туризма.

| № |

Направление |

Прогноз на сезон зима-2006/07,% |

Итог сезона –

2005/06,%

|

Прогноз на сезон зима-

2005/06,%

|

| 1 |

Австрия |

26.9 |

28.4 |

25.6 |

| 2 |

Франция |

15.3 |

14.5 |

18.3 |

| 3 |

Италия |

13.4 |

15.2 |

12.3 |

| 4 |

Андорра |

12.4 |

11.6 |

11.7 |

| 5 |

Болгария |

8.2 |

7.2 |

6.1 |

| 6 |

Швейцария |

6.5 |

5.3 |

7.3 |

| 7 |

Турция |

3.2 |

6.0 |

5.0 |

| 8 |

Россия |

2.7 |

1.8 |

3.1 |

| 9 |

Финляндия |

2.4 |

1.5 |

2.4 |

| 10 |

Испания |

2.3 |

1.8 |

1.4 |

Страховые компании, занимающиеся

страхованием в туризме, не всегда выделяют любителей горных лыж в отдельную

категорию клиентов. Туристам, отправляющимся на горнолыжные курорты, такие

компании предлагают классические программы с различными страховыми суммами и

вариантами страхования дополнительных рисков. Экстренную помощь пострадавшим

горнолыжникам российские страховые компании оказывают с помощью зарубежных

сервисных компаний ассистанс. Так, российской туристке, застраховавшейся в

компании "Ингосстрах" и получившей в швейцарском Давосе травму

позвоночника, с помощью сервисной компании "Европа Ассистанс" была

проведена сложная нейрохирургическая операция, организована медицинская

эвакуация и встреча в Москве. Медицинские расходы по данному случаю составили

24 295 дол. США.

Клиентка страховой компании

"Интеррос-Согласие" после полученной травмы во время катания на

горных лыжах в Андорре в оперативном порядке получила с помощью сервисной

компании неотложную медицинскую помощь. Услуги, гарантированные страховым

полисом, включали осмотр врача, рентгеновское обследование, лечение,

предоставление кресла-каталки. При отъезде домой для удобства клиента были

оплачены два места в самолете, организована и оплачена доставка пострадавшей на

"скорой помощи" из Андорры в аэропорт Барселоны и из Шереметьево-2 до

московской квартиры. Сумма оплаченных расходов составила 4 тыс. дол. США

сломанные руки, ноги, носы являются "неотъемлемыми атрибутами" новичков.

Однако показатели количества страховых случаев на 1 000 туристов-горнолыжников

значительно ниже, чем при страховании отдыхающих на курортах Турции и Египта. Статистика

показывает, что на 10 000 застрахованных любителей горных лыж приходится всего

пять сложных страховых случаев. Увеличение тарифной ставки для горнолыжников

обусловлено дорогостоящими мероприятиями по спасательным работам, первой

медицинской помощью и транспортировкой в медицинское учреждение в базовом

лагере горнолыжников. Оплатить такие услуги самостоятельно большинство туристов

не в состоянии. Решение проблемы - страховой полис. Суть в том, что чем выше

риск. Тем выше тариф.

Страховая компания "Инкорстрах"

в партнерстве со швейцарской сервисной компанией "ELVIA Travel Insurance Company"

- мировым лидером в области медицинского ассистанса - обеспечивает своим

клиентам комплекс медицинских, юридических, административных и технических

услуг. Если при катании на лыжах застрахованный "Инкорстрахом" получает

травму, "ELVIA" оплачивает расходы на поиск в

горах в пределах до 2 000 дол. США и в пределах аналогичной суммы покрывает

расходы на перевозку в горах от места происшествия до ближайшей больницы. Клиенты

"Инкорстраха" будут застрахованы на 100 тыс. дол. США. Эта сумма

включает медицинские расходы, экстренную стоматологическую помощь,

транспортировку к месту жительства или больницу, доставку сопровождающих членов

семьи, проживание в гостинице одного сопровождающего лица, возвращение

несовершеннолетних детей домой, репатриацию останков, юридическую помощь,

расходы на поиск в горах и перевозку пострадавшего до больницы.

Страховая группа "НАСТА"

предлагает три основные программы страхования (А, В, D)

от 30 тыс. до 100 тыс. дол. США страховой суммы, включающие все необходимые

услуги по оказанию медицинской, медико-транспортной, административной помощи

отдыхающим на горнолыжном курорте (таблица № 2.2).

Таблица № 2.2. Программы

страховой группы "НАСТА" для горнолыжников

| Пункт программы |

Программа |

| A |

B |

D |

| Страховая сумма, дол. США |

30 000 |

50 000 |

100 000 |

| Медицинские расходы |

+ |

+ |

+ |

| Медицинское обслуживание |

+ |

+ |

+ |

| Стоматологическая помощь, дол. США |

100 |

150 |

200 |

| Транспортировка к месту жительства или в больницу |

+ |

+ |

+ |

| Транспортировка сопровождающих членов семьи |

- |

+ |

+ |

| Ночлег для сопровождающего члена семьи |

- |

+ |

+ |

| Возвращение несовершеннолетних детей |

- |

+ |

+ |

| Репатриация останков |

+ |

+ |

+ |

| Юридическая помощь |

- |

+ |

+ |

| Посещение застрахованного близким родственником в случае

госпитализации |

- |

+ |

+ |

| Гражданская ответственность |

- |

- |

+ |

| Поиск в горах |

+ |

+ |

+ |

| Перевозка пострадавшего в горах от места несчастного случая до

больницы |

+ |

+ |

+ |

| Страховой тариф, дол. США в день |

1,00 |

1, 20 |

2,00 |

Турфирмы, отправляющие туристов

на горнолыжные курорты, должны ответственно относиться к их медицинскому

страхованию и помогать им, выбирать программу страхования, включающую

необходимый минимум страховых услуг, со страховым покрытием не менее 30 000 дол.

США.

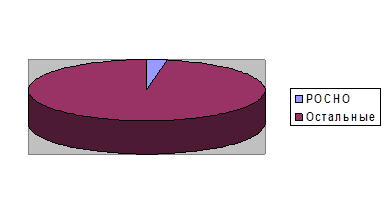

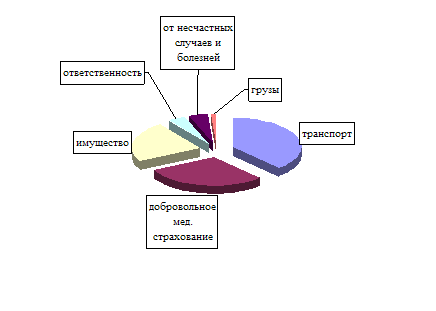

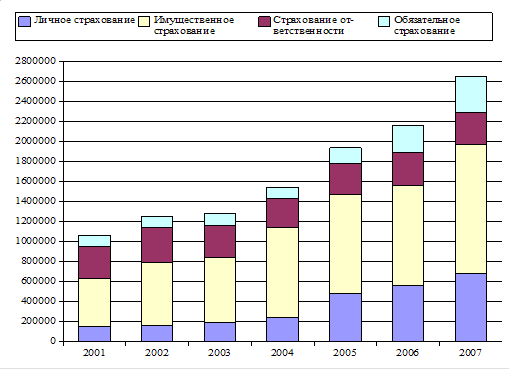

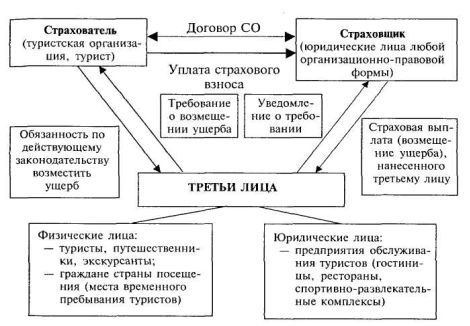

Страховая премия - это цена